C’est une idée encore très répandue : l’argent placé sur une assurance vie serait bloqué pour une période de huit ans… une idée fausse puisque les contrats souscrits depuis une quinzaine d’années sont, pour la majorité, à versements et rachats libres. Vous pouvez abonder comme vous le souhaitez et, surtout, retirer des fonds librement. La fameuse durée de huit ans est purement d’ordre fiscal, avec une exonération d’impôt, dans la limite de 4 600 euros par an pour un célibataire et de 9 200 euros par an pour un couple soumis à imposition commune. Les prélèvements sociaux restent quant à eux dus. L’assurance vie est donc un placement souple, mais dans quelles situations puis-je disposer de tout ou partie des sommes inscrites sur mon contrat ?

Débloquer son contrat en cas de vie

Trois possibilités s’offrent à vous pour disposer d’un capital au titre de votre contrat d’assurance vie. Retrouvez-en les détails ci-après :

1. Le rachat total

Vous pouvez, à tout moment, retirer la totalité du capital accumulé sur votre contrat. Cette opération clôture de fait votre assurance vie et vous perdez l’antériorité fiscale. Si vous ouvrez un nouveau contrat, vous « repartez de zéro », c’est pourquoi, attendre les 8 ans de détention permet parfois de profiter d’une fiscalité attractive.

2. Le rachat partiel

Dans ce cas, vous choisissez de retirer seulement une partie du capital. Votre contrat d’assurance vie ne sera pas clôturé : le capital restant continue générer des intérêts et vous ne perdez pas l’antériorité fiscale. Vous pourrez ensuite effectuer de nouveaux versements ou réaliser d’autres retraits partiels.

Autre option, , vous pouvez mettre en place des rachats partiels programmés afin de percevoir des revenus réguliers, selon une échéance et un montant définis. Bien entendu, il est préférable de prévoir le versement des intérêts uniquement, afin de préserver le capital.

- Côté fiscalité

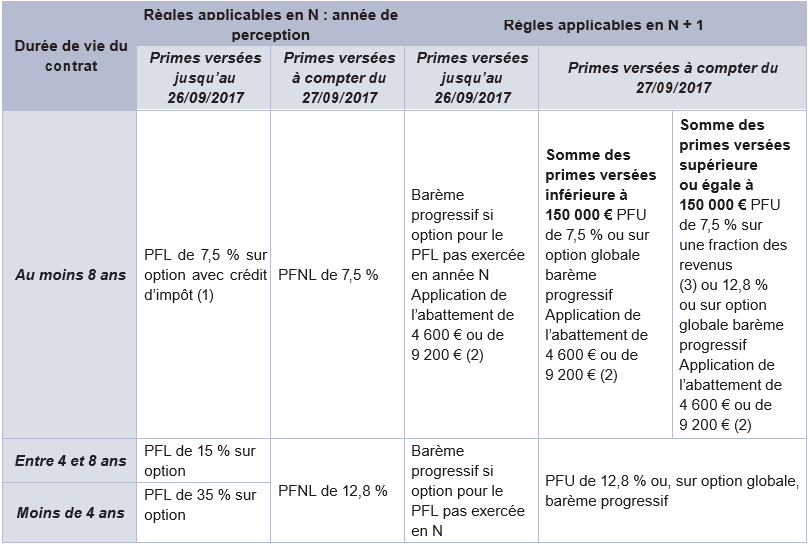

Le tableau ci-dessous présente de façon synthétique la fiscalité en cas de rachat au 01/01/2020 :

Tableau de la fiscalité en cas de rachat/au terme pour les résidents fiscaux français hors prélèvements sociaux :

PFL : prélèvement forfaitaire libératoire

PFNL : prélèvement forfaitaire non libératoire

PFU : prélèvement forfaitaire unique

(1) Pour les personnes optant pour le prélèvement libératoire, l’abattement est accordé sous forme de crédit d’impôt (2) L’abattement s’applique en priorité sur les produits attachés aux primes versées avant le 27/09/2017 puis pour les produits attachés aux primes versées à compter de cette date, sur ceux imposables au taux de 7,5 % puis sur ceux taxables au taux de 12,8 %

(3) Sur la fraction relevant du taux de 7,5 % : le prorata est déterminé par application du quotient suivant : 150 000 € (réduit du montant des primes versées avant le 27/09/2017, nets de remboursements) /montant des primes versées à compter du 27/09/2017 (nets de remboursements).

Les prélèvements sociaux de 17,2% sur les produits sont prélevés à la source et précomptés par l’assureur lors du rachat. Ils s’ajoutent à l’imposition décrite dans le tableau ci-dessus.

3. Une avance plutôt qu’un rachat

Une avance est en réalité un prêt que vous consent votre assureur. Ce dernier vous permet de disposer d’une fraction de votre capital, sans pour autant le retirer. En pratique, l’assureur vous prête de l’argent (selon les contrats, le montant de l’avance est plafonné à 60 ou 80 % du capital) que vous vous engagez à rembourser par mensualités avec un taux d’intérêt défini à l’avance.

Ce système vous permet de ne pas amputer votre contrat de la somme emprunter et de conserver l’antériorité fiscale de celui-ci. De plus, contrairement à un rachat, l’avance n’est pas fiscalisée. Toutefois, elle n’est pas gratuite puisqu’elle supporte un taux d’intérêt et elle est limitée dans le temps. En effet, elle dure jusqu’à 3 ans et ne peut être renouvelée que deux fois maximum.

Il est donc important avant de choisir le rachat ou l’avance d’étudier toutes les opportunités et leurs conséquences.

Bon à savoir : sachez qu’en cas d’emprunt, il est possible de nantir votre contrat d’assurance vie au profit de l’organisme prêteur. Une solution alternative car l’assurance emprunteur est souvent coûteuse et peut être difficile à trouver.

Déblocage du contrat en cas de décès

Lorsque le titulaire d’un contrat d’assurance vie décède, le dénouement du contrat a lieu en faveur du ou des bénéficiaire(s) mentionné(s) au contrat lorsque cette garantie est prévue au contrat.

Le contrat d’assurance vie au moment de la succession

C’est l’un des avantages majeurs de l’assurance vie : le capital versé aux bénéficiaires désignés n’entre pas dans l’assiette fiscale soumise à la succession. Les bénéficiaires sont donc exonérés d’impôts dans la limite de 152 500 € si vous avez effectué les versements avant vos 70 ans. Cet abattement de 152 500 euros est applicable par bénéficiaire mais s’apprécie tous contrats confondus sur la tête d’un même assuré. Les versements effectués après 70 ans sont soumis aux droits de mutation par décès dès lors que leur cumul dépasse 30 500 euros sur l’ensemble des contrats d’assurance-vie du souscripteur/adhérent.

Gare aux contrats d’assurance vie en déshérence…

On parle de contrat en déshérence lorsque le capital du contrat n’a été ni réclamé par le bénéficiaire en cas de vie, ni versé aux bénéficiaires en cas de décès après le décès de son titulaire. Même si les assureurs sont tenus de rechercher et d’avertir les bénéficiaires, il est important de rédiger la clause bénéficiaire avec précision pour faciliter leur identification. Enfin, n’oubliez pas de signaler à vos proches l’existence du contrat souscrit.

L’expertise Sicavonline pour investir dans des SCPI en assurance vie

Sicavonline est spécialisée dans les produits d’investissement tels que des produits de compte titres, PEA, PEA-PME et d’assurance vie. Sicavonline propose également des solutions de capital investissement (FIP,FCPI…) et des investissements en “Pierre Papier” (SCPI) .

Mentions légales

SICAVONLINE, Société Anonyme au capital de 4 000 008 €. RCS Nanterre 423 973 494.

Siège social : Village 5 – 50 place de l’Ellipse, CS 50053, 92985 PARIS LA DEFENSE CEDEX.

Tél. : 01 70 08 08 08.

Prestataire de Services d’Investissement agréé par l’Autorité de Contrôle Prudentiel et de Résolution sous le numéro 19 253 CE.

Société de courtage en assurance et intermédiaire en opérations bancaires et services de paiement, inscrite à l’ORIAS sous le numéro 18001256.